Swedbank Investīciju daļas eksperts Rolands Zauls skaidro, ka laika nogrieznim, kurā tu investē, ir lielāka nozīme par brīdi, kad sāc investēt.

“Bieži, domājot par iespēju sākt investēt, cilvēkus māc bažas, vai akciju cenas nav pārāk augstas, vai drīzumā nav gaidāma krīze? Šie jautājumi satrauc, jo tas teorētiski var ietekmēt ieguldījumu vērtību, kā arī dominē vēlme iegādāties aktīvus izdevīgāk, tirgus zemākajos punktos. Taču prognozēt, kad tirgus nokritīsies, ir teju neiespējami. To apliecina vēl salīdzinoši nesenie notikumi, kad pirms pusotra gada finanšu tirgi plauka un zēla, taču tad pēkšņi sākās pandēmijas izraisītā krīze, ko neviens nespēja prognozēt. Labā ziņa - raugoties vēsturiski, finanšu tirgi ilgtermiņā ir ar pieaugošu vērtību,” atzīmē Rolands Zauls.

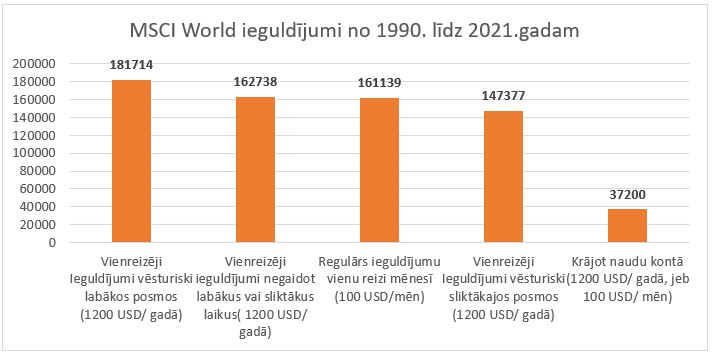

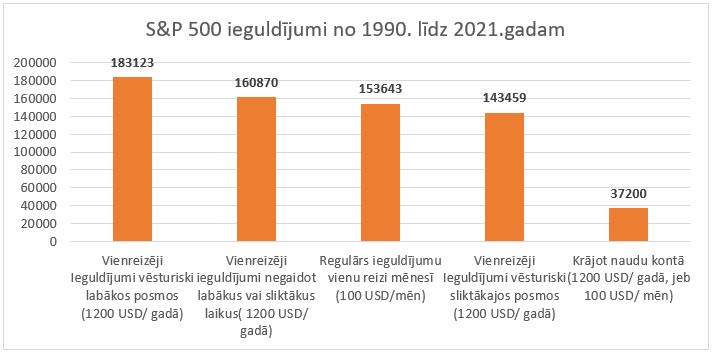

To apliecina arī vēsturiskie dati S&P500 un MSCI WORLD indeksiem (skatīt attēlus zemāk), kas parāda - neatkarīgi no tā, kad investors ir startējis tirgū, ar cik lielu kapitālu un cik sekmīgi, jebkurā gadījumā ieguldījumu rezultāti ir labāki, nekā krājot naudu kontā. Jāatzīmē, ka grafikos izmantotie rādītāji ir bāzēti USD valūtā, jo 1990.gadā eiro valūta vēl nebija.

“Analizējot datus, redzam, ka starpība starp vienreizēju ieguldījumu finanšu tirgos neatkarīgi no tā brīža situācijas, salīdzinājumā ar vienreizēju ieguldījumu vēsturiski labākajos posmos, ir relatīvi maza. Tāpat, ja tavs ieguldījums būtu bijis 100 dolāru mēnesī, nevis, piemēram, 1200 dolāru liels vienreizējs ieguldījums izdevīgākajos brīžos, atšķirība starp kopējo nopelnīto būtiski neatšķiras. Vai, ja kaut kādā veidā būtu sanācis ieguldīt pašā augstākajā punktā, tas, protams, samazinātu kopējo rādītāju, bet ilgtermiņā tāpat rezultāts būtu diezgan pievilcīgs. Visnotaļ daudz labāks, nekā turot naudu kontā. Te arī vērts piebilsts, ka šādi “nepaveikties” 30 gadu periodā, noķerot tirgus augstākos punktus, ir tikpat neiespējami, kā uzķert ‘pareizo brīdi,” skaidro Rolands.

Datu avots: Bloomberg; grafiks: Swedbank

Datu avots: Bloomberg; grafiks: Swedbank

Gūsti labumu arī tirgum krītot

Iemesli tirgus svārstībām ir ļoti dažādi – kari, ekonomiskās krīzes, ģeopolitiskie sasprindzinājumi, nesenākais – COVID-19 pandēmija, kad piedzīvojām rekordlielus tirgus kritumus un tikpat ātru atgūšanos. Dažādos ekonomikas ciklos finanšu instrumenti sniedz atšķirīgu ienesīgumu - tie var mazināt potenciālo risku pazaudēt daļu no ieguldījuma, tie var gluži pretēji veicināt ienesīgumu vai vienkārši palīdzēt saglabāt portfeļa pirktspēju.

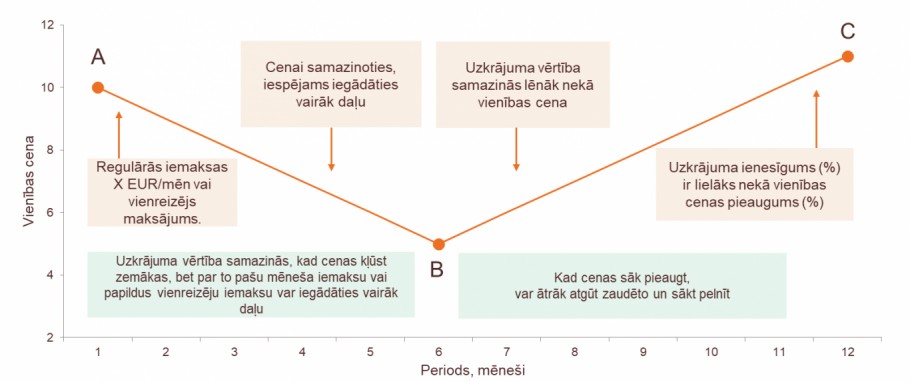

Zini, ja ieguldi regulāri ikmēnesi vai arī papildini vienreizējās iemaksas ilgtermiņā, tu gūsi labumu arī brīžos, kad tirgus cenas kritīsies, jo tad ieguldījumi kļūs viegli pieejami par zemāku cenu (skatīt attēlu zemāk).

- Citiem vārdiem - no kritumiem nav jābaidās, tie ir arī iespēju laiks, kad var izvērtēt papildu ieguldījumu veikšanu par zemākām vērtspapīru cenām, jo finanšu tirgos pēc kritumiem parasti seko kāpumi.

Turklāt, lai sagaidītu lielāku ienesīgumu, jārēķinās ar garāku noguldījuma termiņu (ieteicamais vidējais ieguldījumu termiņš ir no pieciem gadiem). Jo ilgāk ieguldīsi, jo vieglāk būs pārciest tirgus svārstības, un, īstenojot periodisku investīciju stratēģiju, ieguldījuma vērtība svārstīsies mazāk.

Grafiks: Swedbank

Turklāt pagātnes ienesīgums nekādā gadījumā neparāda nākotnes peļņas gūšanas iespējas, vienmēr ir jābūt gatavam investējot sagaidīt zaudējumus. Tomēr finanšu tirgi kopumā pierāda, ka ilgtermiņā visi vadošie akciju indeksi ir augoši, tādēļ ieguldīt noteikti var, apzinoties riskus un diversificējot portfeli.

Kopumā jāsaka, ka svarīgāk par tirgus situācijas izvērtēšanu nereti ir katra paša personiskie apstākļi. Tas, vai sākt investēt, būs atkarīgs, pēc cik ilga laika un kādam mērķim ieguldītā nauda tev būs nepieciešama.