- Akciju un obligāciju tirgos spēcīgs gads ar labu pēdējo mēnesi

- ASV un Eiropas akcijas 2023. gadā uzrādījušas salīdzinoši labāku sniegumu

- Paredzams, ka ECB un FRS pavasarī sāks samazināt likmes

- Pret procentu likmēm jutīgu uzņēmumu akcijas beidzot uzrāda labākus rezultātus

- Ilgāka termiņa obligācijas ieguvējas no zemāka ienesīguma

Aizvadītais gads investoriem izrādījās ļoti labs, saņemot atlīdzinājumu par sarežģīto 2022. gadu. 2023. gadā pasaules akciju vērtība eiro izteiksmē pieauga par 18,3 %, vadībā izvirzoties ASV un Eiropai (bez Apvienotās Karalistes), savukārt eirozonas kopējais obligāciju tirgus piedzīvoja kāpumu par 7,2 %. Naftas cena gada laikā samazinājās par vairāk nekā 13 %, mazinot cenu spiedienu, un zelta cena ASV dolāros pieauga tikpat lielā mērā. Dolāra vērtība pret eiro samazinājās par 3 %. Lai gan globālā ekonomika ir palēninājusies, tā ir noturējusies labāk, nekā vairums bažījās, un uzņēmumi ir uzrādījuši stabilu peļņu, lielāko rezonansi izraisot mākslīgajam intelektam. Lielākie ieguvēji no šī tehnoloģiskā pavērsiena ir lielie uzņēmumi, kas atrodas labā pozīcijā, lai gūtu labumu no globālās ekonomikas pārveides. Mikroshēmu ražotājs Nvidia 2023. gadā trīskāršoja savu vērtību, piedzīvojot milzīgu peļņas kāpumu.

Gan akcijas, gan obligācijas decembrī piedzīvoja labus rezultātus saistībā ar gaidām, ka centrālās bankas pavasarī varētu sākt samazināt likmes. Globālo akciju cenas pieauga par 3,2 %, beidzot salīdzinoši labākus rezultātus uzrādot jomām, kas ir jutīgas pret procentu likmēm. Tīrās enerģijas segments, kam 2023. gadā radās grūtības augsto finansējuma izmaksu un lielo krājumu dēļ, decembrī guva vairāk nekā 10 % lielu pieaugumu. Arī nekustamā īpašuma segments guva labumu no izmaiņām procentu likmju perspektīvās. Sliktāk finanšu tirgos ir klājies Ķīnai, tās akciju tirgum gan decembrī, gan visā gadā kopumā piedzīvojot kritumu. Ģeopolitiskie faktori investoriem ir palielinājuši riskus, vienlaikus politikā novēršot uzmanību no ekonomiskajām grūtībām.

Obligāciju tirgi decembrī turpināja uzrādīt pieaugumu, samazinoties ienesīgumam un krītoties kredītriska starpībām. Vācijas 10 gadu ienesīgums ir sarucis līdz 2 % no 2,8 % vēl oktobrī, un 6 mēnešu Euribor ir 3,86 %, atgriežoties līmenī zem 4 %, kurus tas pārsniedza lielāko daļu rudens. Augsta ienesīguma obligācijas 2023. gadā uzrādīja labākos rezultātus (eiro augsta ienesīguma obligācijas +11 %), taču kredītriska starpības ir samazinājušās līdz līmenim, kad tās piedāvā mazāku atlīdzību par saistību neizpildes risku. Pēdējie mēneši ir bijuši labvēlīgāki ilgāka termiņa obligācijām, kas ir jutīgākas pret ienesīguma kritumu. Eirozonas valdību obligāciju vērtība decembrī pieauga par 3,6 %, un gada izteiksmē tā ir kāpusi par 7,1 %.

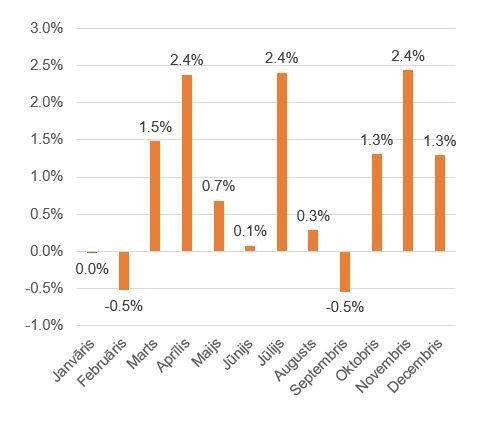

Lai gan ticamāks scenārijs 2024. gadam ir tāds, ka likmes samazināsies, lielāka neskaidrība ir par to, vai to pavadīs recesija (par ko jau sen liek domāt apvērstā ienesīguma līkne). Obligāciju tirgi abos gadījumos ir labā situācijā, savukārt akcijām būtu vēlama “mīksta ekonomikas piezemēšanās”, lai arī nākamajā gadā nodrošinātu labu peļņu. Janvāris var izrādīties sarežģītāks akciju investoriem, jo akciju tirgi pēc tehniskajiem rādītājiem ir sasnieguši pārmērīgas pirkšanas līmeni un pēc pamatrādītājiem akcijas ir kļuvušas dārgākas. Janvāris vēsturiski ir viens no vājākajiem mēnešiem akciju tirgos (sk. grafiku) – pēdējo 20 gadu laikā S&P 500 indekss ir sarucis 11 reizes.

Mēneša grafiks. Janvāris akciju tirgos parasti ir vājāks: S&P 500 Total Return Index rezultāts dažādos mēnešos, 20 gadu vidējais rādītājs ASV dolāros

***